日本正进入一个新时代,经济复苏和通胀回归为日本进入一段利率上升期(尽管是渐进加息)奠定了基础。但是,负利率结束对日本经济意味着什么?过去一年里涌入日本繁荣股市的外国投资者又会受到怎样的影响?

股市:“七武士” 时代?

去年日本股市强劲上涨,得益于巴菲特 (Warren Buffett) 等外国投资者的兴趣激增🔗。吸引他们的是日本经济形势改善、日圆疲软以及日本证券交易所为改善上市公司管理方式所做的努力。过去几个月,日本股市跌跌撞撞,但基准日经 225 指数今年迄今仍上涨了约 13%。

负利率的结束是否也意味着日本股市涨势终结?

通常来说,加息被认为对股市不利,因为利率上升会增加企业的借贷成本,并提升债券和储蓄账户的吸引力。但分析人士认为,日本的利率如此之低,目前短期利率位于 0%-0.1% 的目标区间内,因此这种逻辑不一定成立。

加皇财富管理 (RBC Wealth Management) 高级投资策略师 Jasmine Duan 说,日本的利率上调将伴随着通货膨胀,这意味着企业可以通过提价来增加利润。加息还可以让银行收取更多的贷款利息,从而充实它们的利润。

哪些股票将表现最好?高盛 (Goldman Sachs) 向投资者推荐了一组称为 “七武士”(Seven Samurai) 的股票,大致类似于在美国股市飙升的科技 “七雄”(Magnificent Seven)。

“七武士” 已助推了日本股市的繁荣。这些股票包括:半导体设备生产商爱德万测试 (Advantest)、Disco、Screen Holdings 和东京电子 (Tokyo Electron);汽车制造商丰田汽车 (Toyota Motor) 和斯巴鲁 (Subaru);以及综合商社三菱 (Mitsubishi)。

日本政府决定提高散户投资者可存入免税储蓄账户的金额,这将进一步提振股市。

Robeco 亚太股票投资组合经理 Kelvin Leung 说,今年可能有更多的日本国内投资者在日本市场上更加活跃地交投。他说,“如果有足够多的投资者重返日本市场,他们将成为一股非常强大的购买力量。”

日圆:美联储的影响力更大

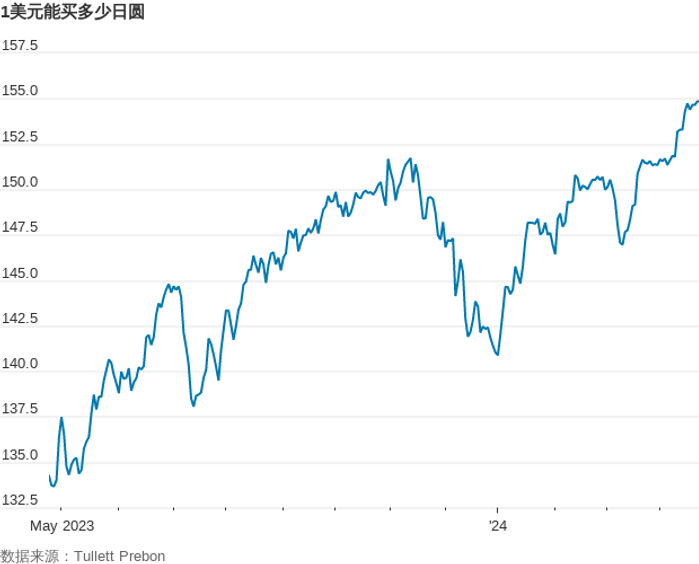

从理论上讲,日本负利率政策的结束应会推升日圆的价值。但迄今为止,情况并非如此。

日圆兑美元汇率正徘徊在 34 年低位附近,这主要是因为人们越发怀疑美联储是否将很快降息。尽管日本央行今年 3 月的加息是一个极其重大举动,但对交易员来说称不上重大惊喜。

汇丰 (HSBC) 外汇研究全球主管 Paul Mackel 在该行本月于香港举行的会议间隙表示,“对于日本央行放弃负利率政策的预期一直在累积并且期望值很高,但等到该央行放弃负利率政策时,已经没有额外的刺激来让市场感到兴奋了。”

日本或许是全球第四大经济体,但在影响交易员对市场的看法方面,日本根本无法与美国抗衡。在美国近期发布了一连串积极的经济数据之后,美联储主席鲍威尔 (Jerome Powell) 最近表示,在降息之前,美联储需要更多时间来确定通货膨胀得到控制。这样的表态让负利率将如何影响日圆的讨论基本变得沉寂无声,至少目前是这样。

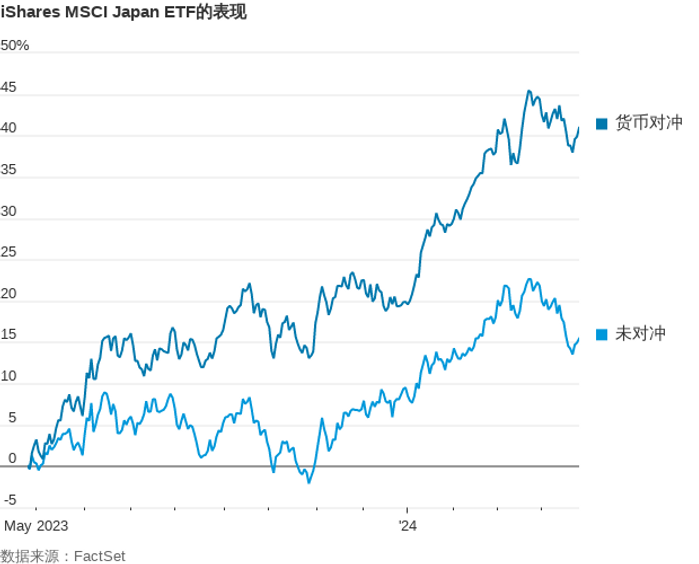

日圆的下滑对购买日本股票 ETF 的投资者产生了明显影响。将资金投入对冲了汇率风险的 iShares MSCI Japan ETF 的投资者过去 12 个月收益率达到 39%;相比之下,购买未对冲日圆汇率风险基金的投资者的收益率只有 15%。

加皇财富管理的 Duan 表示,但日圆走软也有好处,收入主要来自海外的公司,如汽车、汽车零部件和电子元件行业的公司,将从海外收入的增长中受益。

政府债券:二号预备选手

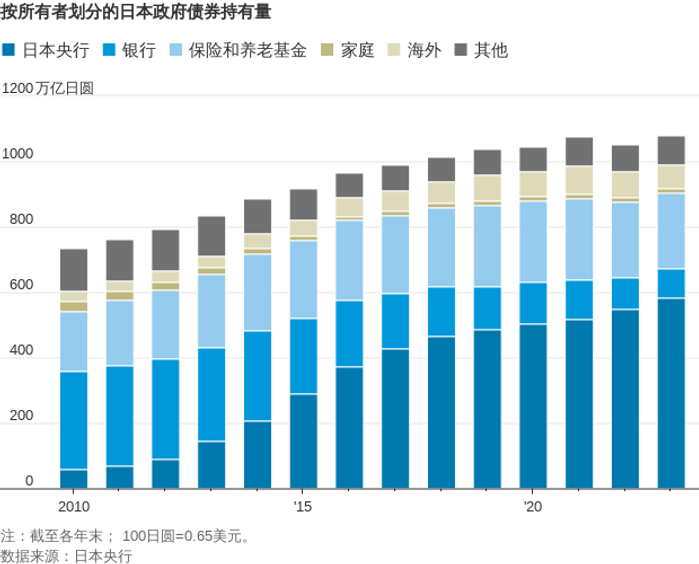

日本央行长期奉行超宽松货币政策,被迫根据收益率曲线控制政策迅速大量购买政府债券。这意味着日本央行成为了国内政府债券市场的主导者,强势碾压银行、保险公司和退休基金。

根据日本央行自己的数据,截至去年年底,该央行持有日本 7 万亿美元政府债券的约 54%。尽管日本央行可能会在短期内继续购买债券,但负利率的结束以及收益率曲线控制的取消意味着,其他买家将开始恢复他们曾经的重要性。

“对于日本国债市场,这是正常交易的开始,” 野村 (Nomura) 首席宏观策略师 Naka Matsuzawa 说。“加息是让民间投资者回归的一种方式。”

银行:债券受挫,但有利于息差

日本央行的数据显示,截至 2023 年底,日本银行业持有约 5,986 亿美元的政府债券。收益率下降时,债券价格上涨,这使得债券对利率变化非常敏感。

利率上升对银行的危害有多大?吸收存款和购买长期债券的银行会造成其资产和负债的期限错配,这有时会被证明是灾难性的。去年,投资者对这种做法的风险有了直观的认识,当时硅谷银行 (Silicon Valley Bank) 在所持美国国债价值下跌且储户纷纷提款后倒闭。

但分析人士认为,类似的银行挤兑风险在日本不太可能发生。日本的存款往往更有粘性,而且银行与客户的关系长达数十年。

还要考虑到一个积极因素:利率上升意味着银行将能够从净息差中赚取更多利润。净息差指银行贷款利息收入与存款利息支出之间的差额。银行现在也不再需要向日本央行支付负利率制度下的存款费用。

那么,哪个因素最重要呢?这部分取决于银行的规模。

据分析人士称,日本所谓的巨型银行已在努力减少对政府债券的风险敞口,从而降低在利率上升、债券价格下跌时面临的风险。三菱日联 (Mitsubishi UFJ)、三井住友银行 (Sumitomo Mitsui) 和瑞穗 (Mizuho) 的股价在过去 12 个月一路飙升,野村分析师认为这些股票今年的表现将好于大盘。

但是,一些借款人可能无力承担更高的融资成本,从而导致违约,给银行的资产负债表带来压力。分析人士说,这对日本地区性银行而言可能尤其成问题。这些银行通常服务于可能更加不堪一击的中小企业。

瑞银 (UBS) 首席日本经济学家 Masamichi Adachi 说,加息对银行意味着什么,最终将取决于利率上升的速度有多快。“如果利率上升过快,银行就会遭遇破产损失。”